Инструкция по переходу (в добровольном порядке) с упрощенной системы налогообложения на общую (с использованием метода начисления).

Отражение операций перехода в «1С:Бухгалтерии 8 ред. 3»

1. Нормативная база

При переходе с УСН на исчисление налога на прибыль по методу начисления, необходимо руководствоваться положениями следующих нормативных документов: п.2 ст. 346.25 НК РФ НК РФ:

пп.1 – включить в доходы дебиторскую задолженность покупателей (выручка от реализации, не оплаченная покупателем, т.е. не учтенная в доходах УСН);

пп.2 – включить в расходы остатки расходов, не признанных в УСН из-за отсутствия оплаты (не оплаченные услуги, не оплаченные списанные материалы и т.п.); ПРИМЕЧАНИЕ – данный подпункт действует только в случае, когда при УСН применялся объект налогообложения «доходы минус расходы».

п.3 ст. 346.25 НК РФ НК РФ:

Остаток расходов на приобретение (постройку) ОС определяется как остаточная стоимость на дату перехода на УСН минус расходы, признанные при применении УСН.

п.6 ст. 346.25 НК РФ НК РФ:

НДС, предъявленный поставщиком, но не успевший попасть в расходы при УСН, принимается к вычету при переходе на ОСН.

ПРИМЕЧАНИЕ. К вычету можно принять только НДС по товарам и материалам, которые будут использоваться (после перехода на ОСН) в деятельности, облагаемой НДС (см. письмо Минфина России от 20.08.2007 N 03-11-04/2/208).

п. 1 ст. 154, п. 3 ст. 164 НК РФ, п.4 ст. 164 НК РФ

Реализация в счет авансов, полученных от покупателей до перехода на ОСН, облагается НДС (данная позиция подтверждена в письме Минфина РФ от 30 июля 2008 г. N 03-11-04/2/116). Поскольку договоры с покупателями были заключены до того, как организация стала плательщиком НДС, нужно либо заключить доп. соглашение с покупателем и увеличить цену товара на НДС, либо начислить и уплатить НДС (по факту реализации) из собственных средств. Выделение НДС из суммы аванса (начисление НДС из суммы договора «в том числе») в данном случае не рекомендуется, так как это квалифицируется как применение расчетной ставки НДС, а перечень случаев использования расчетной ставки в п.4 ст. 164 НК РФ является закрытым и не включает нашу ситуацию.

Кроме того, в случае, если в период применения УСН организация не вела бухгалтерский учет, основываясь на положениях пункта 3 статьи 4 закона № 129-ФЗ, то перед началом ведения учета в «1С:Бухгалтерии» необходимо восстановить данные бухгалтерского учета на дату, начиная с которой применяется общий режим налогообложения (провести инвентаризацию имущества и обязательств организации на дату перехода, и ввести начальные остатки по счетам БУ).

2. Отражения переходных операций в программе «1С:Бухгалтерия»

2.1. Определение остатков расходов на приобретение ОС и НМА

Остаток расходов на приобретение ОС, не принятых к налоговому учету за период применения упрощенной системы налогообложения, можно вычислить сравнением данных оборотно-сальдовой ведомости по счетам учета ОС (НМА) в разрезе объектов ОС (НМА) и данных граф 14-15 раздела 2 «Книги учета доходов и расходов». Обращаем внимание, что данные в графе 15 раздела 2 КУДиР относятся только к оплаченной поставщику стоимости основного средства, и в случаях, когда ОС оплачено лишь частично – не дают корректной оценки остаточной стоимости объекта ОС для целей учета по налогу на прибыль.

В общем случае стоимость объектов основных средств (НМА) для налогового учета при ОСН вычисляется по формуле: ОСвозвр = ОСУСН – Р,

где

ОСвозвр — остаточная стоимость на дату возврата на общий режим налогообложения;

ОСУСН — остаточная стоимость на дату перехода на УСН;

Р — сумма расходов, учтённая при использовании УСН в соответствии с пунктом 3 статьи 346.16 НК РФ

Обращаем внимание, что положения пункта 3 статьи 346.25 НК РФ распространяются в том числе на организации, которые применяли УСН с объектом «доходы». Это следует из того, что в пункте 3 статьи 346.25 НК РФ законодатель не сделал оговорки для указанных «упрощенцев». Поэтому и им надлежит рассчитывать остаточную стоимость основных средств и нематериальных активов, как если бы они списывали стоимость указанных объектов за время нахождения на УСН (письмо Минфина РФ от 13.11.07 № 03-11-02/266).

2.2. Расчет разниц между остатками по БУ и остатками по НУ на дату перехода на ОСН

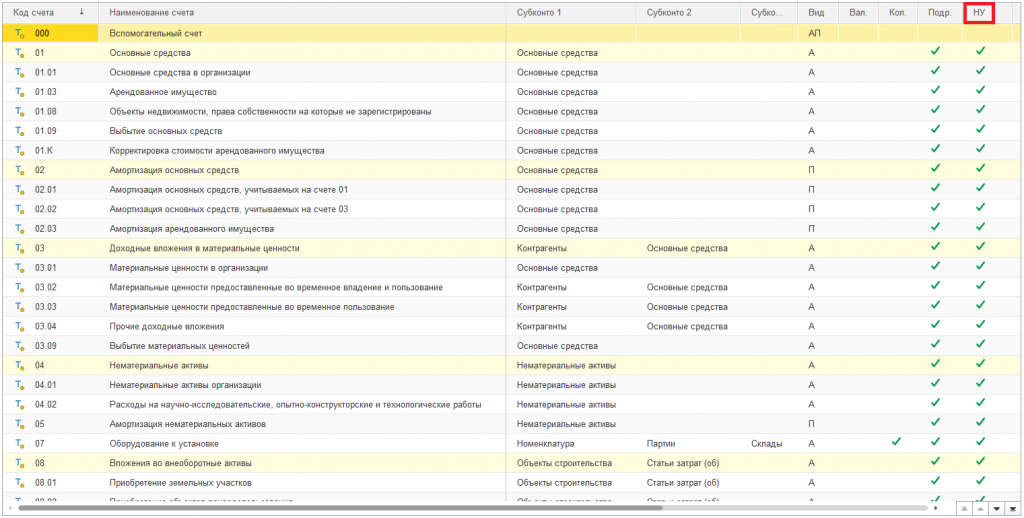

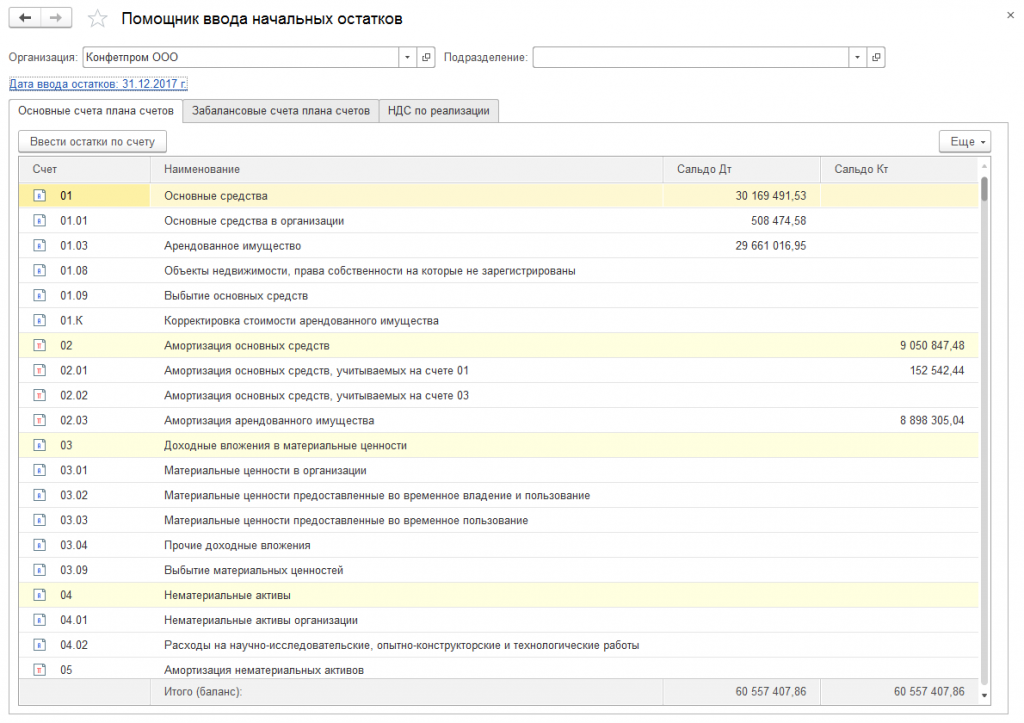

Для начала ведения налогового учета по налогу на прибыль требуется оценить остатки имущества и обязательств организации для целей НУ. Фактически, требуется рассчитать стоимость для налогового учета остатков по тем счетам Плана счетов конфигурации, у которых указан признак ведения налогового учета (см. рисунок):

Рис. 1 — План счетов бухгалтерского учета

Рис. 1 — План счетов бухгалтерского учета

Обращаем внимание, что стоимость для налогового учета рассчитывается для каждого из объектов аналитического учета (Субконто) , в разрезе которых ведется учет на счете.

Если организация после перехода на общий режим налогообложения будет применять ПБУ 18/02, необходимо рассчитать разницы между остатками по счетам Плана счетов (для каждого объекта аналитического учета) для целей НУ и остатками по БУ. С точки зрения классификации, при переходе с УСН на общую систему все разницы в оценке активов и обязательств организации на дату перехода относятся к постоянным (ПР).

В общем случае разницы между суммами БУ и НУ рассчитываются с использованием правила:

БУ = НУ + ПР + ВР, где:

БУ – оценка стоимости актива или обязательства (а также, по существу, дохода или

расхода) в бухгалтерском учете;

НУ — оценка стоимости актива или обязательства в налоговом учете;

ПР — сумма постоянных разниц в стоимости актива или обязательств;

ВР — сумма временных разниц в стоимости актива или обязательств (в нашем случае равна нулю).

Эта формула есть следствие формулы, приведенной в п. 21 ПБУ 18/02

2.3. Ввод начальных остатков по налоговому учету

Для ввода в программу «1С:Бухгалтерия» остатков по налоговому учету и разниц между оценкой остатков в НУ и в БУ используется документ «Ввод начальных остатков». Ввести документ можно из «Помощника ввода начальных остатков»:

Рис. 2 — Ввод начальных остатков

Рис. 2 — Ввод начальных остатков

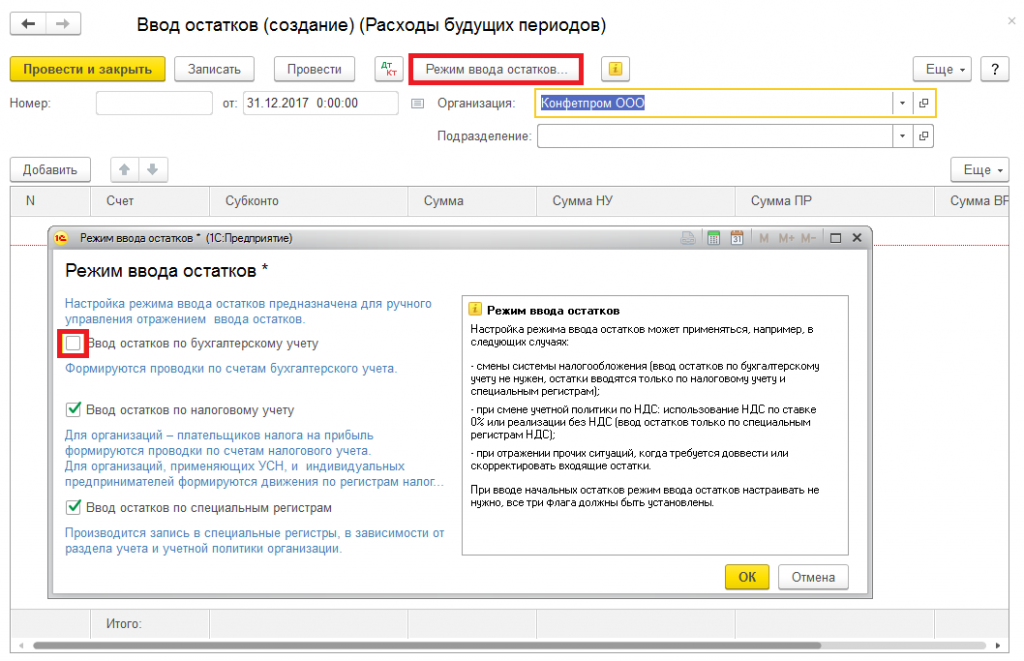

Начальные остатки для НУ вводятся датой, предшествующей дате перехода на новый налоговый режим. Например, если дата перехода на ОСН – 1 января 2018 г., то дату документа ввода начальных остатков необходимо указать 31 декабря 2017 г. В форме выбора режима ввода начальных остатков необходимо выключить признак «БУ» (см. рис.):

Рис. 3 — Режим ввода начальных остатков

Рис. 3 — Режим ввода начальных остатков

В зависимости от выбранного раздела учета для ввода остатков состав вводимых данных может отличаться. Однако, общее правило одно: требуется ввести данные остатков налогового учета, плюс обязательные реквизиты (там, где этого требует программа).

Рассмотрим два примера.

2.3.1. Ввод начальных остатков по ОС (НМА)

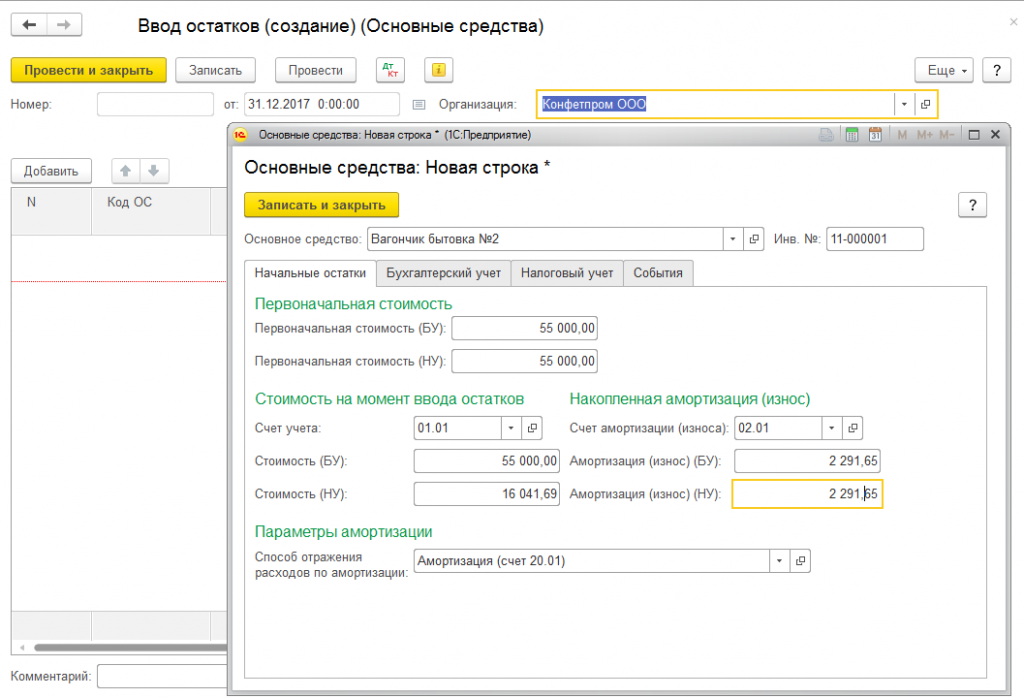

Предположим, на дату перехода на ОСН (01.01.2018 г.) в организации имеется основное средство «Вагончик бытовка №1» с первоначальной стоимостью 55000 руб., сроком полезного использования 120 месяцев, введенное в эксплуатацию до перехода на УСН.

До перехода на УСН по данному ОС была начислена амортизация в БУ и НУ руб.(эту сумму взять из ведомости по амортизации)

Сумма начисленной амортизации (по БУ) на 01.01.2018 г. составляет 2291,65 руб., сумма признанных в налоговом учете УСН расходов на приобретение ОС – 16041,69 руб. (Признанная в налоговом учете стоимость — эта сумма устанавливается по книге доходов и расходов и равна Первоначальной стоимости/4*количество кварталов , в течение которых, использовали ОС при УСН).

Тогда ввод начальных остатков по данному ОС для целей НУ выглядит так:

Добавляем новую строку в документ «Ввод начальных остатков», заполняем закладку «Начальные остатки»:

Рис. 4 — Ввод начальных остатков ОС

Рис. 4 — Ввод начальных остатков ОС

Обращаем внимание, что разница в оценке стоимости ОС для НУ и для БУ является постоянной, и должна быть отражена в соответствующем поле.

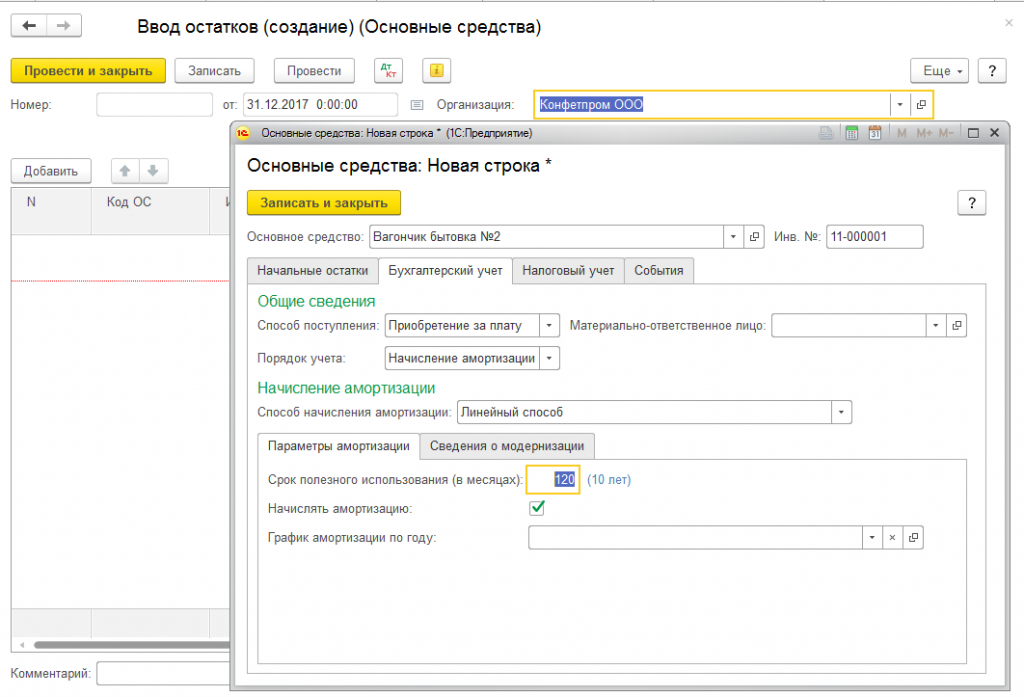

Заполняем необходимые реквизиты закладки «Бухгалтерский учет»:

Рис. 5 — Ввод начальных остатков ОС

Рис. 5 — Ввод начальных остатков ОС

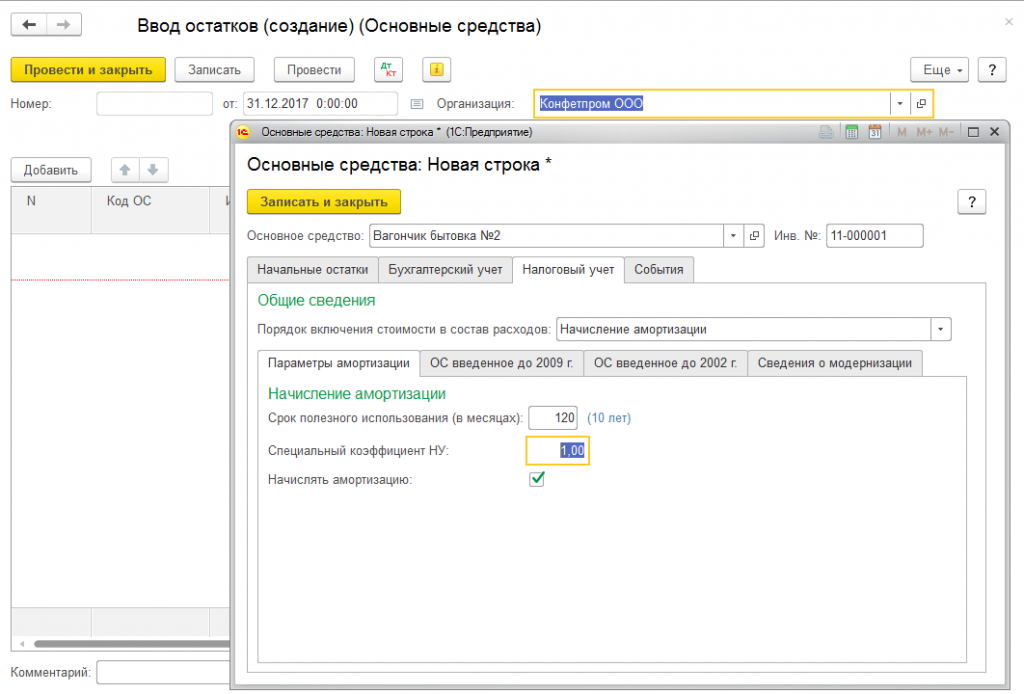

Заполняем необходимые реквизиты закладки «Налоговый учет»:

Рис. 6 — Ввод начальных остатков ОС (заполнение вкладки «Налоговый учет»)

Рис. 6 — Ввод начальных остатков ОС (заполнение вкладки «Налоговый учет»)

Далее заполняем необходимые реквизиты закладки «События». Остатки по нематериальным активам вводятся аналогичным образом.

2.3.2. Ввод начальных остатков по остальным разделам учета

Ввод остатков по остальным разделам учета выполняется практически единообразно, с небольшими отличиями в составе обязательных реквизитов.

Для организаций, применяющих ПБУ 18/02, обращаем внимание о необходимости одновременного ввода, помимо остатков налогового учета, сумм разниц в оценке этих остатков между бухгалтерским и налоговым учетом. Данные разницы квалифицируются как постоянные.

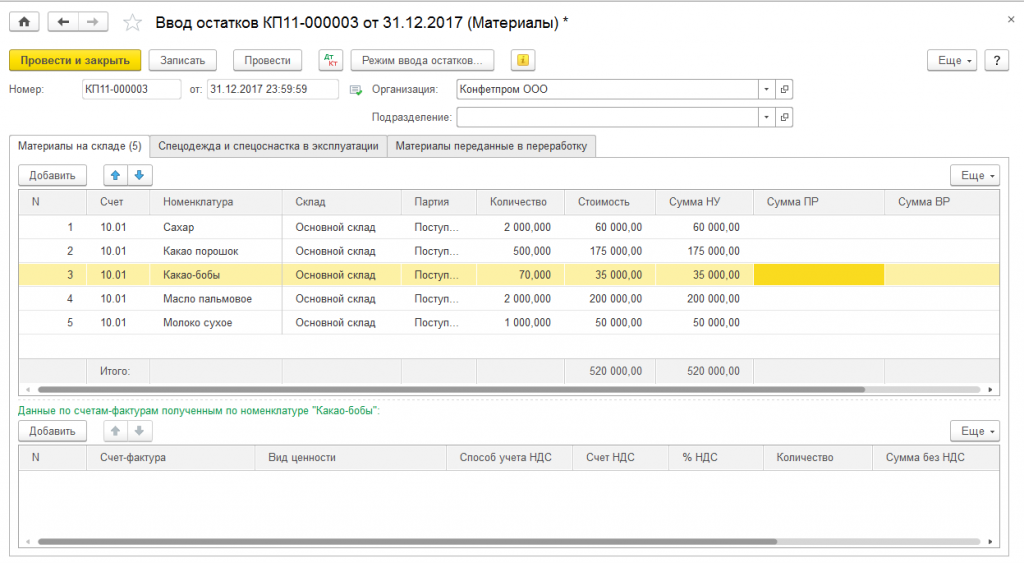

Пример ввода остатков по разделу учета «Материалы»:

Рис. 7 — Ввод остатков по материалам

Рис. 7 — Ввод остатков по материалам

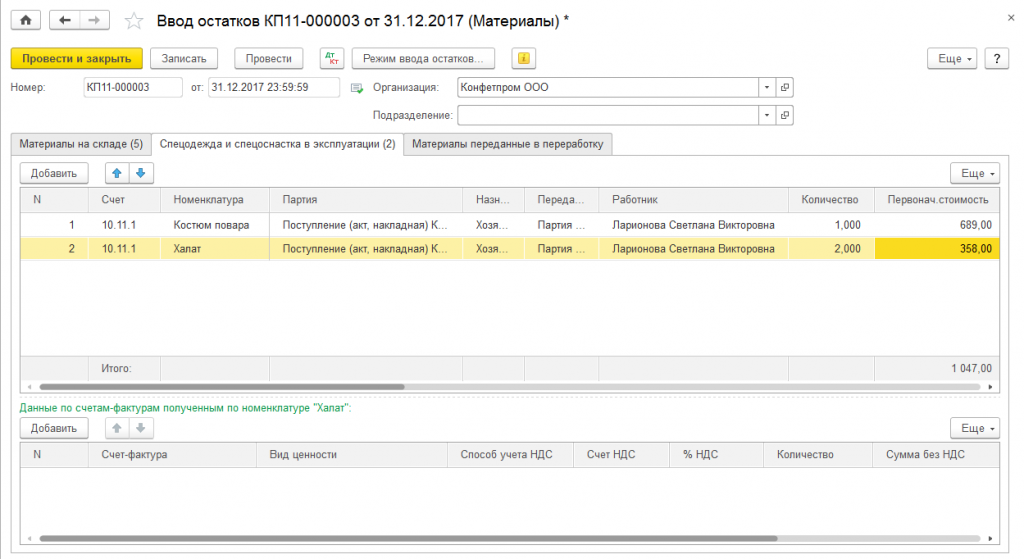

Данные о первоначальной стоимости на момент ввода остатков, а так же о документах движения берутся из ОСВ по счету 10.11.1.

Рис. 8 — Ввод первоначальной стоимости на момент ввода остатков

Рис. 8 — Ввод первоначальной стоимости на момент ввода остатков

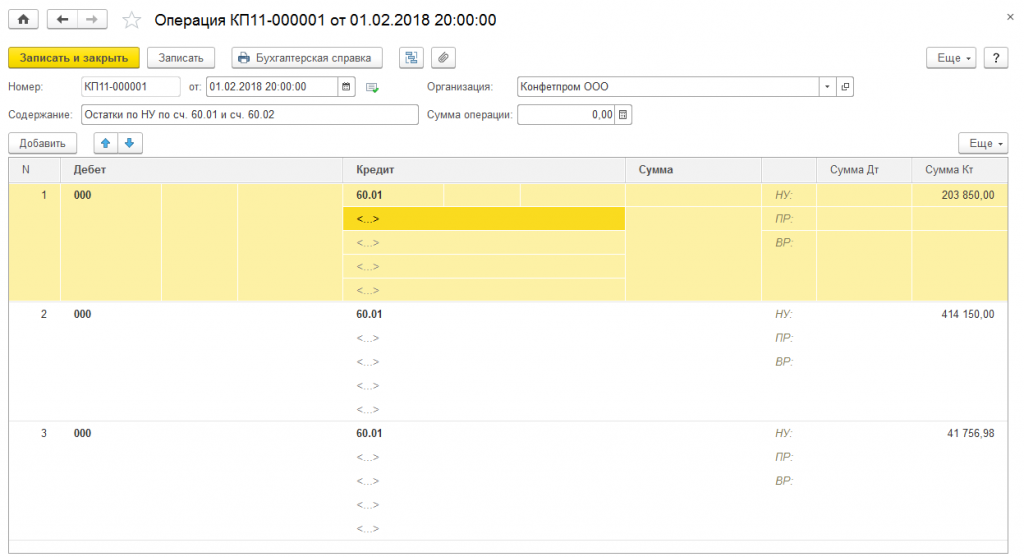

2.4 Ввод остатков по НУ сч.60.01 необходимо отразить документом «Операция» (бух), первым числом начала учета по системе ОСНО

Рис. 9 — Ввод документа «Операция»

Рис. 9 — Ввод документа «Операция»

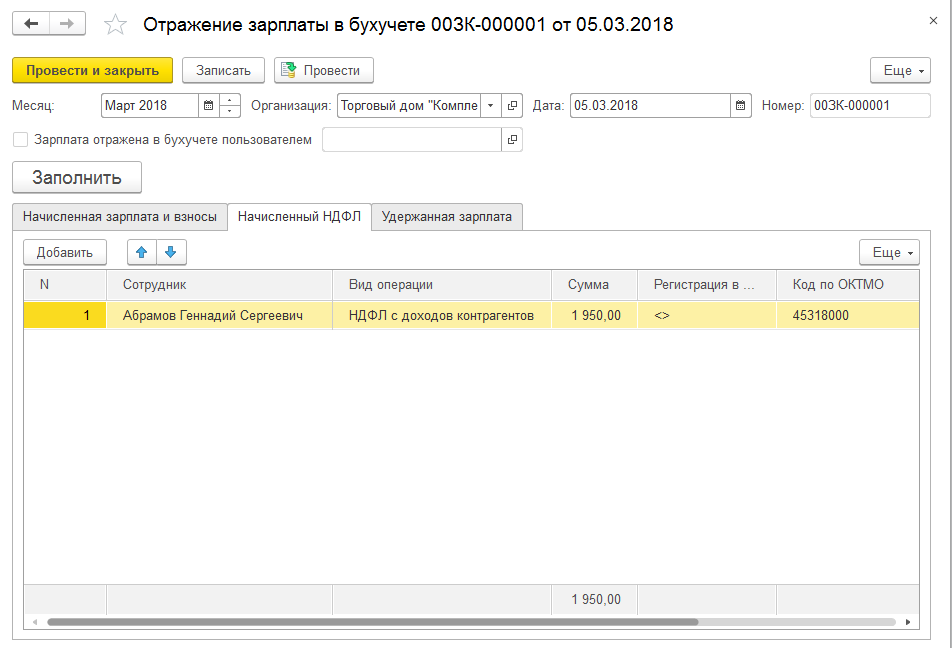

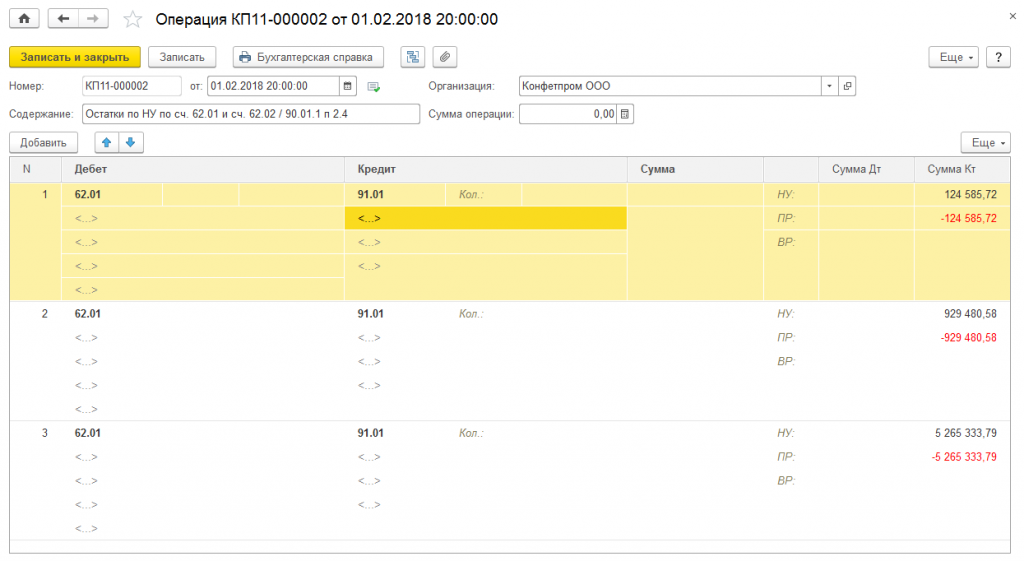

2.5. Включение в состав доходов дебиторской задолженности покупателей

Операция производится в первом отчетном периоде применения общего режима налогообложения после перехода с УСН. Для отражения операции в «1С:Бухгалтерии» используется документ «Операция (бухгалтерский и налоговый учет)»: счета и субконто проводки:

Сумма проводки:

Рис. 10 — Работа с документом «Операция»

Рис. 10 — Работа с документом «Операция»

Обращаем внимание, что проводка по признанию дебиторской задолженности покупателей (на дату перехода на ОСН) доходами производится в кредит 91 счета, так как с точки зрения классификации доходов это не является выручкой от реализации. Целесообразнее отнести эти доходы к прочим внереализационным, и завести в справочнике «Прочие доходы и расходы» отдельную статью для их отражения.

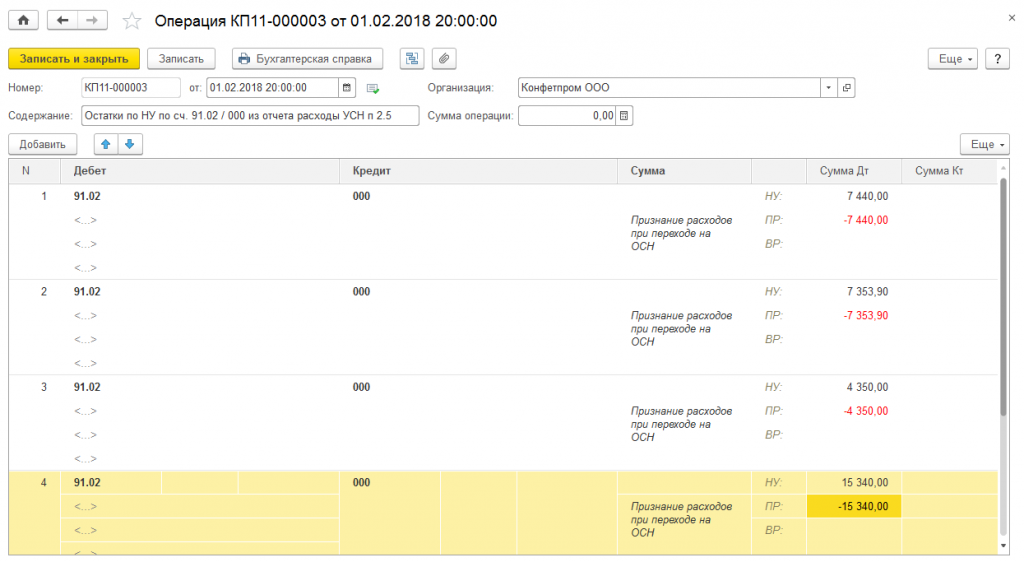

2.6. Включение в расходы НУ остатков расходов УСН, не оплаченных поставщикам

Для определения остатков расходов, не признанных во время применения УСН, можно использовать «Универсальный отчет» к регистру «Расходы при УСН», с отбором по остаткам расходов со статусами:

Не оплачено (для оказанных нам услуг и выполненных работ, списанных материалов, реализованных товаров);

Не оплачено, не оплачено покупателем (для товаров);

Не оплачено покупателем (для товаров, в случае признания расходов по товарам при получении оплаты от покупателя).

Отражение вычисленных сумм расходов в налоговом учете выполняется документом «Операция (бухгалтерский и налоговый учет)»:

Рис. 11 — Отражение вычисленных сумм расходов

Рис. 11 — Отражение вычисленных сумм расходов

Замечание: использование служебного счета 000 в операциях текущего периода недопустимо в общем случае. Однако, для упрощения ввода данных, в рассматриваемой ситуации такое применение счета 000 возможно.

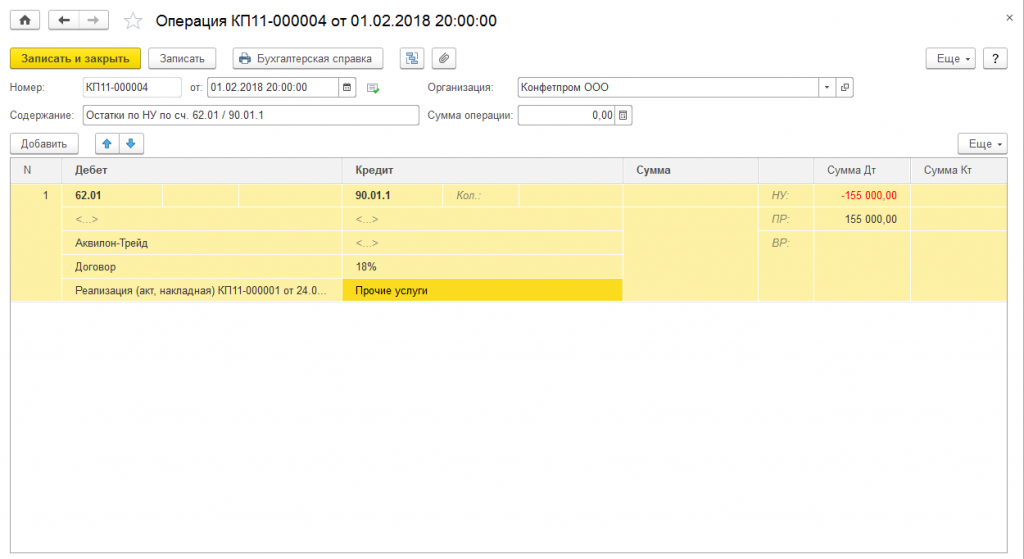

2.7. Реализации, выполняющиеся в счет авансов, полученных от покупателей до прекращения применения УСН. Начисление НДС, корректировка отражения в НУ

В данной ситуации возможны два варианта действий: либо увеличить первоначальную сумму договора (например, заключить дополнительное соглашение с покупателем об увеличении стоимости товара на сумму НДС) и предъявить НДС покупателю в обычном порядке, либо уплатить НДС из собственных средств.

В любом случае, реализацию покупателю необходимо оформить с начислением НДС и выставлением счета-фактуры:

Аванс покупателя будет зачтен, НДС начислен сверху.

Так как суммы авансов, полученных от покупателей во время применения УСН, уже были приняты к доходам организации, то выручка от данной реализации не будет считаться доходом для целей НУ. Соответственно, необходимо убрать сумму начисленной выручки из налогооблагаемой базы по налогу на прибыль, и отразить возникающую при этом разницу.

Для корректировки налогооблагаемой выручки необходимо ввести документ «Операция (бухгалтерский и налоговый учет)»:

Рис.12 — Корректировка налогооблагаемой базы

Рис.12 — Корректировка налогооблагаемой базы

При отказе покупателя оплачивать предъявленный НДС, для отражения начисления НДС за счет собственных средств организации можно использовать документ «Корректировка долга» с видом операции «Списание задолженности». Сумма корректируемого долга будет равна сумме начисленного «сверху» НДС, счет списания задолженности – 91.02. Обращаем внимание, что данные расходы не будут учитываться в качестве расходов при исчислении налога на прибыль, поэтому при выборе статьи прочих расходов необходимо указать статью с выключенным признаком «Принимается к налоговому учету».

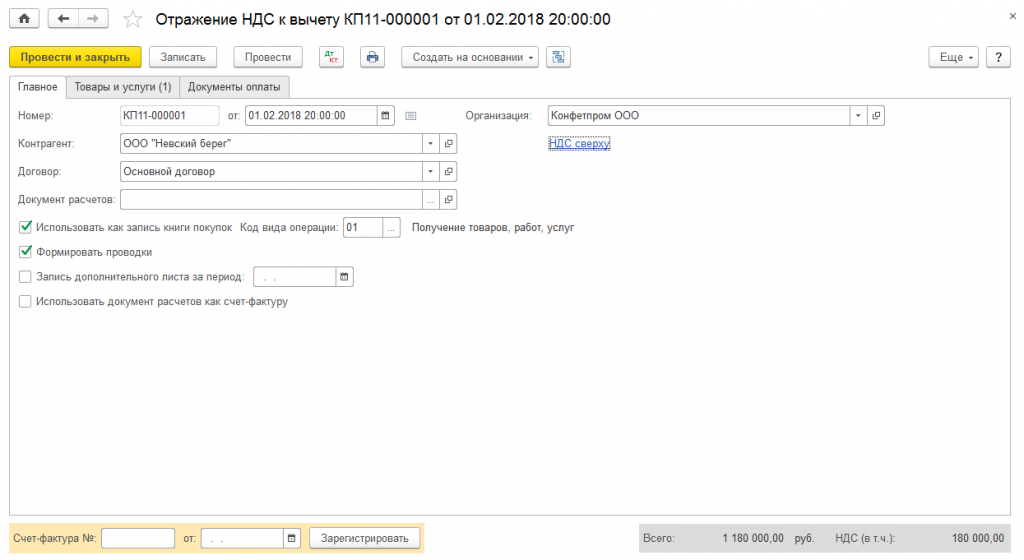

2.8. Принятие к вычету входящего НДС по товарам, работам и услугам, не принятого к расходам до прекращения применения УСН

Для определения остатков НДС, не принятых к расходам во время применения УСН, можно использовать «Универсальный отчет» к регистру «Расходы при УСН», с отбором по остаткам расходов со статусами:

- «Не списано», «не оплачено» (для материалов, товаров, услуг и работ);

- «Не списано» (для материалов при признании расходов по ним после списания в производство, и если НДС не принимается к расходам по оплате поставщику);

- «Не оплачено» (для оказанных нам услуг и выполненных работ, списанных материалов, реализованных товаров)

- «Не оплачено», «не оплачено» покупателем (для реализованных товаров)

- «Не оплачено покупателем» (для товаров, в случае признания расходов по товарам при получении оплаты от покупателя).

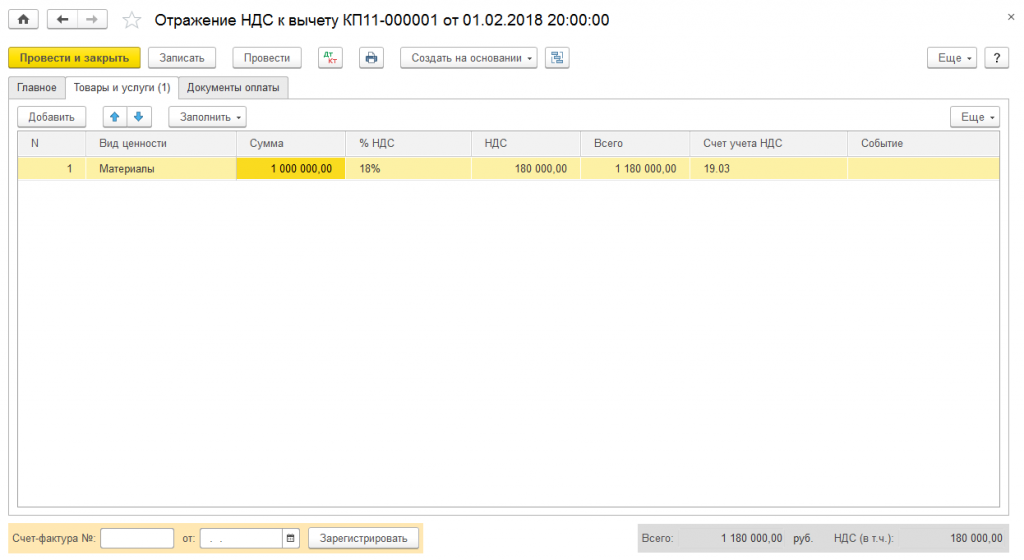

Для отражения вычета НДС в Книге покупок можно использовать документ «Отражение НДС к вычету»:

Рис. 13 — Отражение вычет НДС в книге покупок (Главное)

Рис. 13 — Отражение вычет НДС в книге покупок (Главное)

Рис. 14 — Отражение вычет НДС в книге покупок (Товары и услуги)

Рис. 14 — Отражение вычет НДС в книге покупок (Товары и услуги)

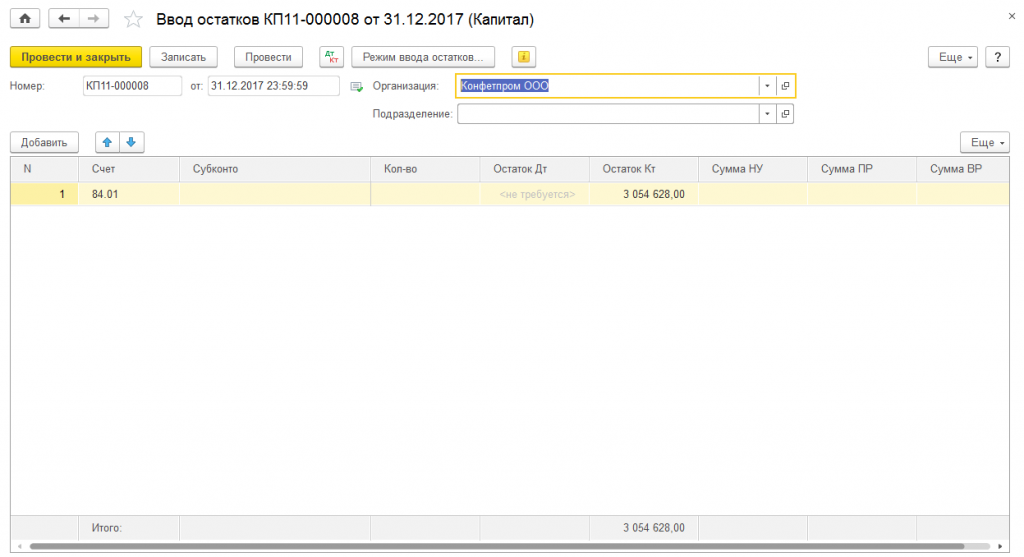

3. Ввод остатков по 90-м счетам

90 счет должен быть закрыт на момент ввода начальных остатков.

Остатки на счете 99.01.1 –это прибыль или убыток прошедшего периода. Суммы имеющиеся Кт 99.01.1 это прибыль, следовательно, отразить ее нужно проводкой 000/84.01, документом Ввод начальных остатков.

Сумма Дт 99.01.1 –это убыток, отражается проводкой Дт 97.21/000, документом Ввод начальных остатков

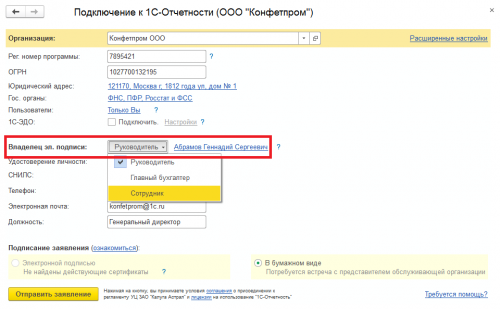

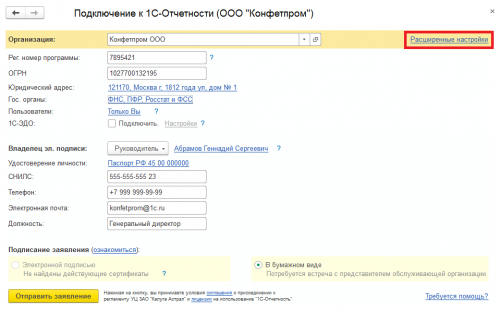

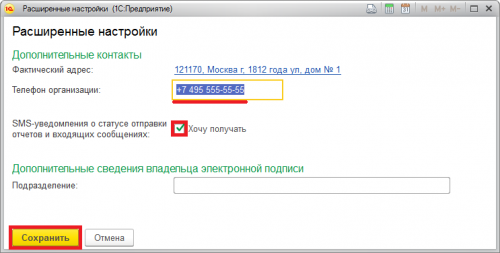

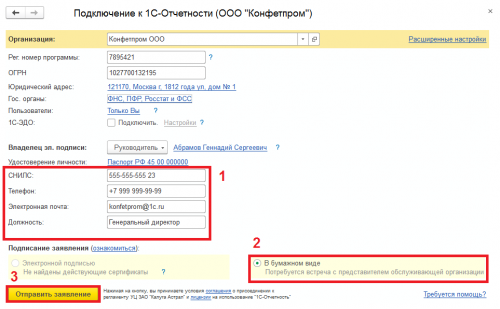

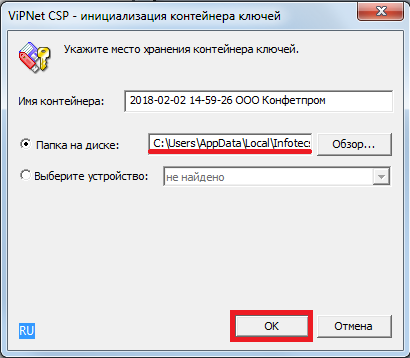

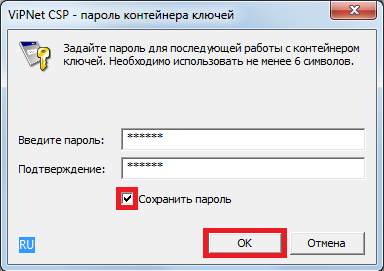

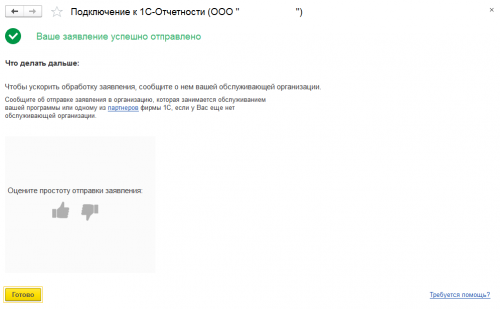

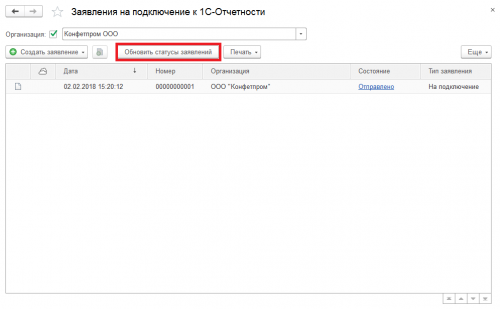

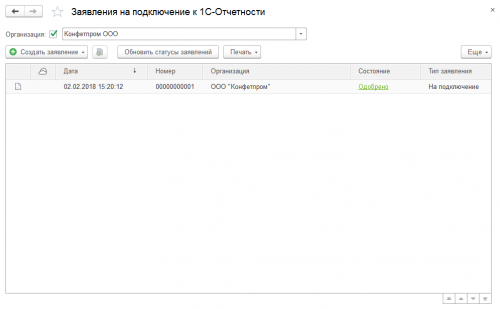

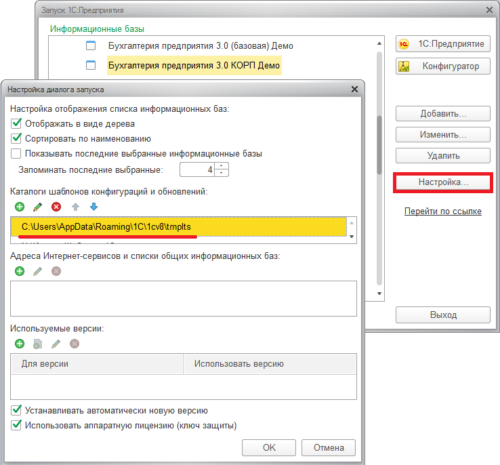

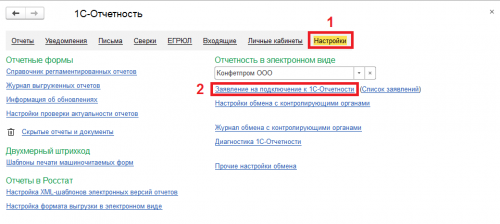

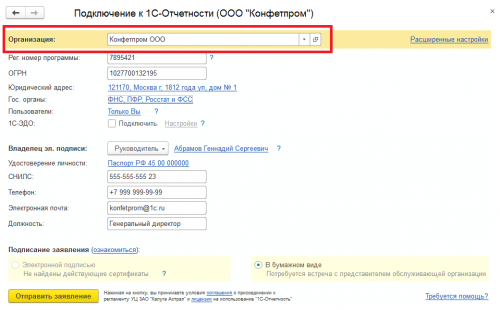

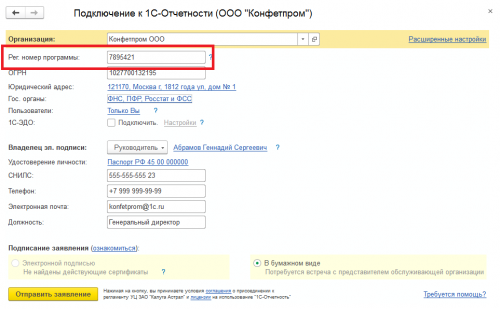

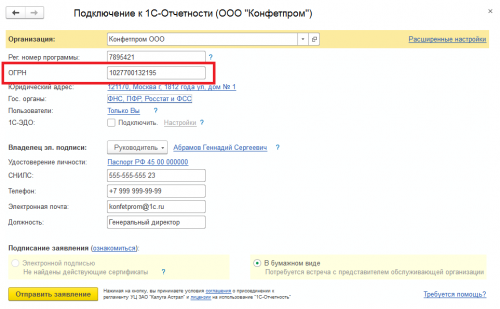

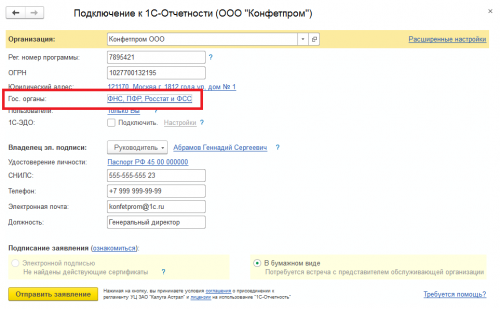

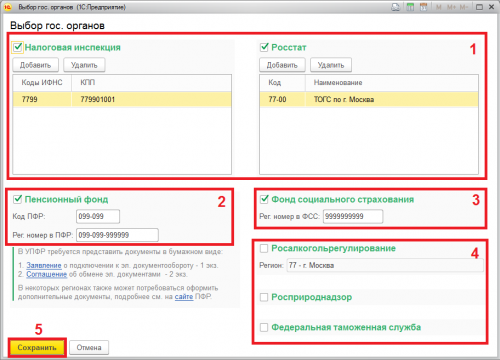

напротив тех контролирующих органов, по которым будет сдаваться отчетность в электронном виде и заполняем в выбранных государственных органах 1 – коды Налоговой инспекции, Росстата, 2 – код ПФР и регистрационный номер в ПФР, 3 – регистрационный номер в ФСС, также, если требуется, подключаем 4 – Росалькогольрегулирование, Росприроднадзор, ФТС. После завершения ввода данных нажимаем 5 – «Сохранить».

напротив тех контролирующих органов, по которым будет сдаваться отчетность в электронном виде и заполняем в выбранных государственных органах 1 – коды Налоговой инспекции, Росстата, 2 – код ПФР и регистрационный номер в ПФР, 3 – регистрационный номер в ФСС, также, если требуется, подключаем 4 – Росалькогольрегулирование, Росприроднадзор, ФТС. После завершения ввода данных нажимаем 5 – «Сохранить».

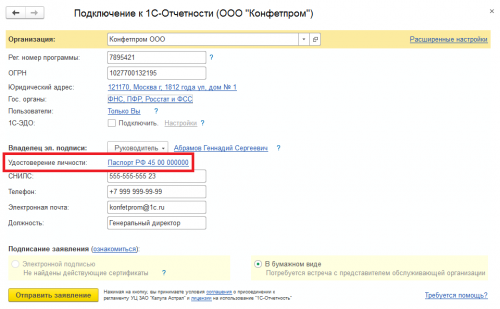

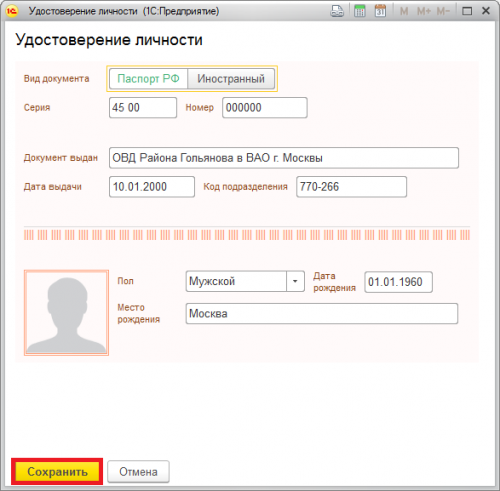

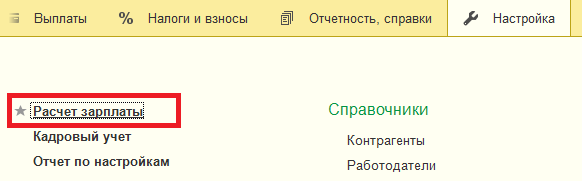

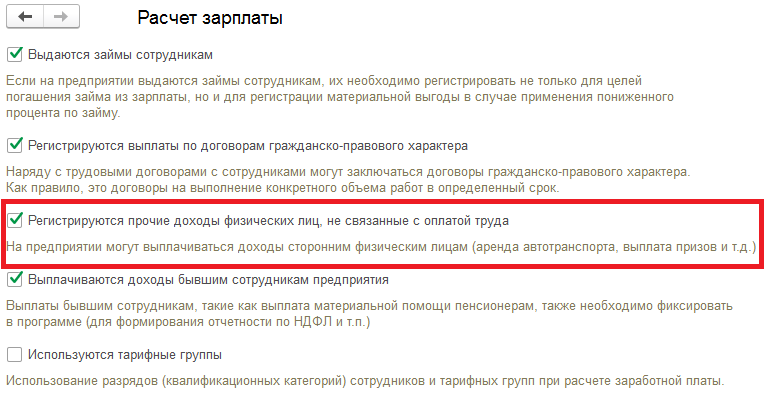

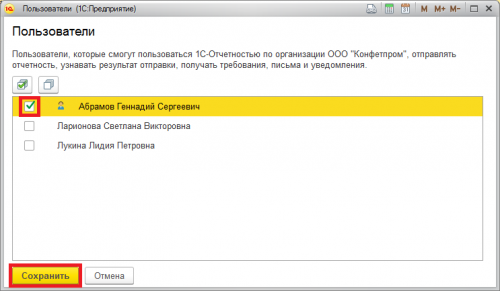

напротив требуемых пользователей. После завершения нажимаем «Сохранить».

напротив требуемых пользователей. После завершения нажимаем «Сохранить».

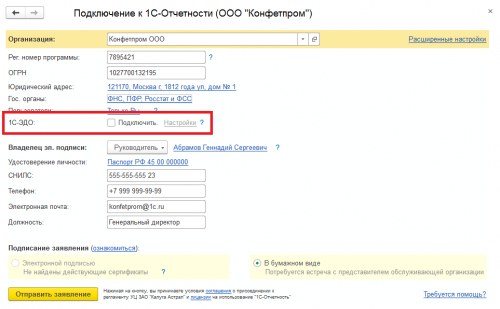

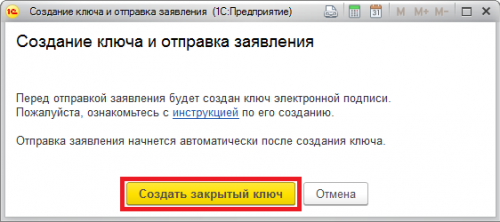

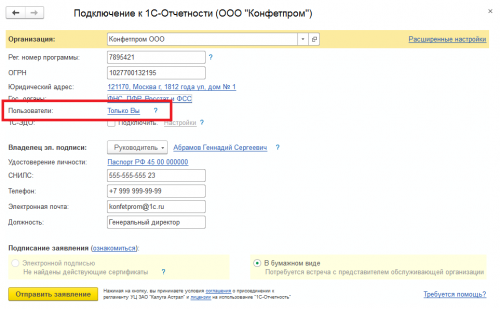

подключить 1С-ЭДО, так как этот сервис не используется (рис. 10).

подключить 1С-ЭДО, так как этот сервис не используется (рис. 10).